Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

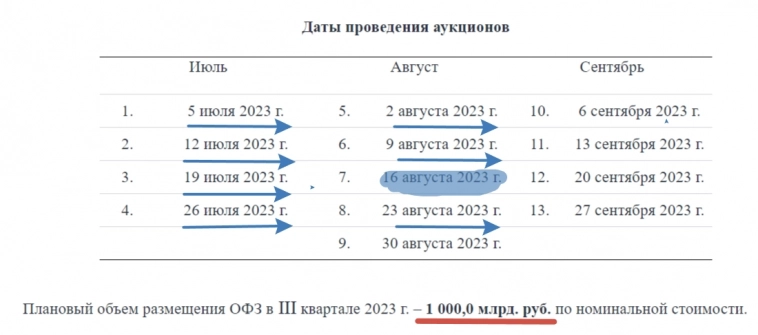

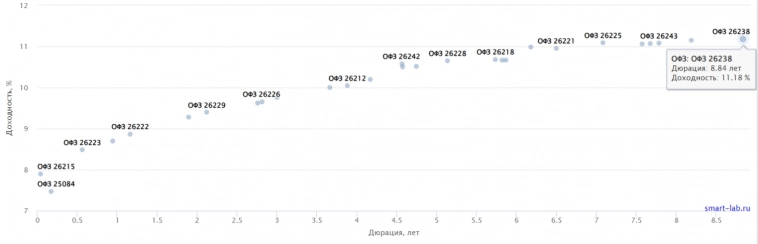

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 7 месяцев 2023г — 2₽ трлн, кредитование растёт во всех сегментах. Инфляция стучится в двери граждан!

- 23 августа 2023, 07:12

- |

По данным ЦБ, в июле прибыль банков составила 327₽ млрд (ROE — 30,1% в годовом выражении), месяцем ранее сектор показал примерно такой же результат — 314₽ млрд. С начала года банковский сектор заработал — 2₽ трлн (только вдумайтесь в эту цифру и вспомните 2022 год, где большинство предвещало крах финансового сектора). Интересные моменты из отчёта:

💳 В июле 1/3 прибыли была заработана за счёт переоценки иностранной валюты — 93₽ млрд (в июне — 147₽ млрд). Учитывая насколько слабел рубль (на 4% за июль и на 7% за июнь), то становится понятно, что ряд банков сохраняет длинную валютную позицию.

💳 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты. Поэтому значительно выросли чистые процентные доходы (9%) и комиссионные (3%). При этом банки снизили расходы на резервы на 37₽ млрд и операционные расходы на 16₽ млрд. В результате основная прибыль выросла до 224₽ млрд (компенсировав снижение прибыли за счёт валютной переоценки) с 131₽ млрд в июне.

( Читать дальше )

Блог им. svoiinvestor |ЦБ слишком поздно взялся за ДКП и в очередной раз допустил панику на валютном рынке

- 15 августа 2023, 07:11

- |

Сегодня произойдёт внеочередное заседание совета директоров ЦБ по ключевой ставке. Этим заседанием ЦБ признаёт, что финансовая стабильность страны пошатнулась (было множество заявлений, что это не так и регулятор всё контролирует). Думается мне, что собирать внеочередное собрание ради повышения ставки на 1% не имеет смысла (прошлое повышение ничего не дало), поэтому стоит ожидать повышение минимум от 3%, (желательно на 5%). Как вы понимаете это запоздалые действия ЦБ, потому что изначально до паники на валютном рынке были предупреждающие факторы:

▪️ Ускорившиеся инфляция в июле (годовая инфляция повысилась до 4,3%, поэтому с базовыми 4% мы попрощались). Понятно, что на ускорение инфляции повлиял ослабевший ₽, повысившийся потребительский спрос в основном за счёт кредитования. .

▪️ Очевидный кредитный бум в стране. Сохранился достаточно высокий рост потребительского кредитования — 607₽ млрд (2,1% м/м и 17,3% г/г, месяцем ранее 584₽ млрд). Более 60% прироста портфеля приносит ипотека (362₽ млрд, 2,4% м/м), но самое интересное, что бум продолжился в портфеле потребительских ссуд (196₽ млрд, 1,6% м/м) и автокредитования (40₽ млрд, 3% м/м).

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, но не сумел привлечь покупателей в длинные ОФЗ, ситуацию спас в очередной раз флоутер

- 11 августа 2023, 07:17

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. Бюджет РФ до сих пор находится под давлением (стоит признать, что наконец-то произошёл профицит нефтегазовых доходов, но данное действие свершилось, когда $ торговался по ~94₽, а Urals по ~68$), одна из опций его пополнения — это рынок внутреннего долга. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности ОФЗ (например, ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета). Не зря банковская система обращает внимание на флоутеры, ибо данный аукцион всё объясняет наглядно:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Торги по выпуску ОФЗ 26243 не состоялись, ведомство это объяснило тем, что отсутствовали заявки по приемлемым уровням цен. Флоутер ОФЗ 29024: отмечаю ошеломительный спрос — в 233,9₽ млрд, привлечено было — 90,6₽ млрд (средневзвешенная цена – 95,97% от номинала).

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, в очередной раз помог флоутер — похоже это единственная опция по выполнению плана

- 01 августа 2023, 01:55

- |

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ (например ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета), объёмы привлечённых средств от аукционов в последнее время разочаровывали Минфин (в прошлый аукцион ведомство привлекло только — 16,1₽ млрд). Ведомство учло ошибки прошлого аукциона представило частным инвесторам не только классику:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на ОФЗ 26243 был равен — 20,4₽ млрд, выручка составила всего — 10,98 млрд (средневзвешенная доходность — 11,1%). Флоутер ОФЗ 29024 спрос — 206,6₽ млрд, а привлечено — 100,6 млрд.

( Читать дальше )

Блог им. svoiinvestor |Долги россиян продолжают увеличиваться, угадайте кто в плюсе?

- 20 июля 2023, 07:16

- |

💯 По данным ЦБ долг россиян увеличился в мае на ~611₽ млрд (2% м/м, 15,41% г/г), месяцем ранее рост составил — ~527₽ млрд (1,8% м/м, 12,93% г/г). Это один из максимальных помесячных объёмов за последние несколько лет — в июне 2021 года было взято кредитов на 556₽ млрд. Как итог задолженность перебралась за отметку в ~30,9₽ триллионов!

Не так давно мы с вами обсуждали данные ЦБ по потребительскому кредитованию в мае и я отметил, что рост произошёл во всех категориях (ипотека, ссуды, автокредитование). Можно отметить несколько причин такого поведения: мягкая кредитная политика банков в связи с ужесточением макропруденциальных лимитов с 01.07.2023 года и желание взять ипотеку с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года).

( Читать дальше )

Блог им. svoiinvestor |Минфин провёл "аукцион" ОФЗ и впервые с конца 2021 года отказался от размещения классических бумаг

- 30 июня 2023, 13:45

- |

💯 Минфин в очередной раз вышел на рынок внутреннего долга. В сегодняшних реалиях бюджет РФ испытывает дефицит, а одной из опций его пополнения является размещение ОФЗ. Сразу стоит отметить, что Минфин впервые с конца 2021 года отказался от размещения классических бумаг, предложив рынку, только один тип бумаги:

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на данный тип был ошеломительный — 249,8₽ млрд, а выручка составила всего — 57,3₽ млрд (средневзвешенная цена 95,96). Не думаю, что размещение порадовало обе стороны, ибо была удовлетворена лишь одна пятая часть заявок. При этом наблюдается фактическое сокращение выручки, если смотреть на предыдущие аукционы — 71,86₽ млрд, 102,6₽ млрд.

📌 Отмечу причину по которой Минфин отказался от размещения классических бумаг: рынок будет желать премии за классику в связи с дефицитом бюджета РФ и более частыми выходами ведомства на рынок долговых бумаг.

( Читать дальше )

Блог им. svoiinvestor |В мае сохраняется активный рост розничного кредитования, это ещё один сигнал для повышения ключевой ставки

- 25 июня 2023, 13:43

- |

💯 По данным ЦБ, в мае сохранился достаточно высокий рост потребительского кредитования (583₽ млрд, +1,7% м/м, в апреле +1,2%), что обусловлено сохранением высокой потребительской активности, а также более мягкой кредитной политикой банков. Кроме того, банки могут стремиться нарастить объём выдач до ужесточения макропруденциальных лимитов с 01.07.2023 года:

▪️ объём необеспеченных ссуд и кредитов заёмщикам с ПДН выше 80% не должен превышать 25% от всех выдаваемых в I квартале 2023 г. займов;

▪️ доля выдаваемых необеспеченных займов и кредитных карт со сроком более пяти лет ограничена на уровне 10%;

▪️ МФО заёмщикам с нагрузкой выше 80% не смогут выдавать более 35% от всех потребкредитов и займов с лимитом кредитования.

По предварительным данным, ипотека в мае продолжила расти высокими темпами (332₽ млрд, +2,2% м/м), что соответствует уровню марта — апреля (+2,1–2,2%). Основным драйвером роста была ипотека с господдержкой, что может быть связано со стремлением банков успеть выдать кредиты по госпрограммам с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.

( Читать дальше )

Блог им. svoiinvestor |Долги россиян превысили 30 трлн. Застройщики и банки в плюсе

- 12 июня 2023, 11:55

- |

💯 По данным ЦБ долг россиян увеличился в апреле на ~527₽ млрд (1,8% м/м, 12,9% г/г), месяцем ранее рост составил — ~545₽ млрд (1,9% м/м, 10% г/г). Это один из максимальных помесячных объёмов за последние несколько лет — в июне 2021 года было взято кредитов на 556₽ млрд. Как итог задолженность перебралась за отметку в 30,2₽ триллионов!

Мы уже с вами обсуждали, что ЦБ оставил ключевую ставку неизменной, но дал сигнал, что на ближайшем заседании произойдёт повышение, потому что проинфляционных факторов множество. Одним из них является — повышение внутреннего спроса за счёт роста розничного кредитования, а склонность к сбережению постепенно снижается (динамика инфляции развернулась, а в мае перешла к росту после 12 месяцев снижения). Можно отметить несколько факторов повышения кредитования: смягчения требований банков к заёмщикам и повышение спроса в ипотечном кредитовании в связи с ужесточением требований к первоначальному взносу (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года).

( Читать дальше )

Блог им. svoiinvestor |ЦБ оставил ключевую ставку на уровне 7,5%, но вероятность поднятия ставки на последующих заседаниях многократно возросла

- 10 июня 2023, 09:12

- |

🛑 Совет директоров Банка России принял решение сохранить ключевую ставку на уровне — 7,5% годовых. Как вы понимаете данное решение читалось многими аналитиками и инвест. сообществами, однако ЦБ уже дал сигнал: на данном заседании предметно рассматривался вариант повышения ставки, но совет директоров решил ограничиться ужесточением посыла к будущем действиям. Поэтому поднятие ставки в будущем не исключено, ведь проинфляционных факторов множество:

🔘 Внутренний спрос продолжает расширяться. Заметен рост розничного кредитования (кстати, отчёт Сбербанка это подтверждает);

🔘 Динамика инфляции развернулась. В мае перешла к росту после 12 месяцев снижения. Инфляция в России выросла с 2,41% (данные на 23–29 мая) до 2,68%, следует из сообщения Минэкономразвития;

🔘 Низкая безработица, сохраняющийся дефицит кадров;

🔘 Бюджет РФ продолжает тратить слишком много.

С учётом всех факторов можно предположить, что 21 июля будет бурное обсуждение о повышении ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс